الگوهای شمعی و انواع آنها در تحلیل تکنیکال

با قرار گرفتن شمع ها در کنار یکدیگر در تحلیل تکنیکال، الگوهای گوناگونی تشکیل می شوند که هر کدام ویژگی های منحصر به خود را دارند. در این مقاله انواع الگوهای شمعی و کاربرد آن ها با جزئیات بیان شده است که می تواند به شما کمک کند. با ما همراه باشید.

الگوهای شمعی (کندلی)

الگوهای شمعی (یا کندلی)، از آرایش گوناگون شمع ها یا کندل ها با هم بوجود می آیند. این آرایش به معامله گران کمک می کنند تا در زمان کوتاه مدت متوجه شوند که قیمت سهم یا ارز دیجیتال بالا می رود یا پایین می آید.

اینطور می توان بیان کرد که تریدها روانشناسی بازار را با الگوهای کندلی مختلف در آینده کوتاه می توانند پیش بینی کنند و سیگنال خرید یا سیگنال فروش را دریافت کنند.

علم کندل شناسی

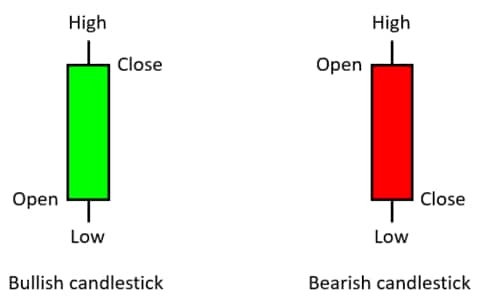

الگوهای شمعی ژاپنی یا کندل استیک ها، الگوهایی هستند که با پشت سر هم رسم میشوند و نمودار شمعی را شکل میدهند. این الگوها به ما اطلاعاتی از قیمتهای بالا، پایین، بسته شدن و باز شدن را ارائه میدهند که نمایانگر رفتار، احساسات و تصمیمات معاملهگران است.

علم کندل شناسی در بازارهای مالی، علاوه بر اینکه زیرمجموعهای از تحلیل تکنیکال است، در زمینه روانشناسی بازار نیز کاربرد دارد. ترکیبات مختلف بدنه و سایه کندل ها مفاهیم متفاوتی دارند که با بررسی اندازه های سایه و بدنه کندل، معاملهگران اطلاعات مهمی از قدرت و ضعف نمودار را متوجه میشوند.

الگوهای شمعی تکی و مجزا:

Long day position

شمع ها یا کندل هایی با بدنه بزرگ و سایه کوتاه که گویای قدرت بازار در آن روند می باشد.

Short day position

شمع ها یا کندل هایی با بدنه کوچک و سایه کوتاه که گویای کم قدرت بود بازار می باشد.

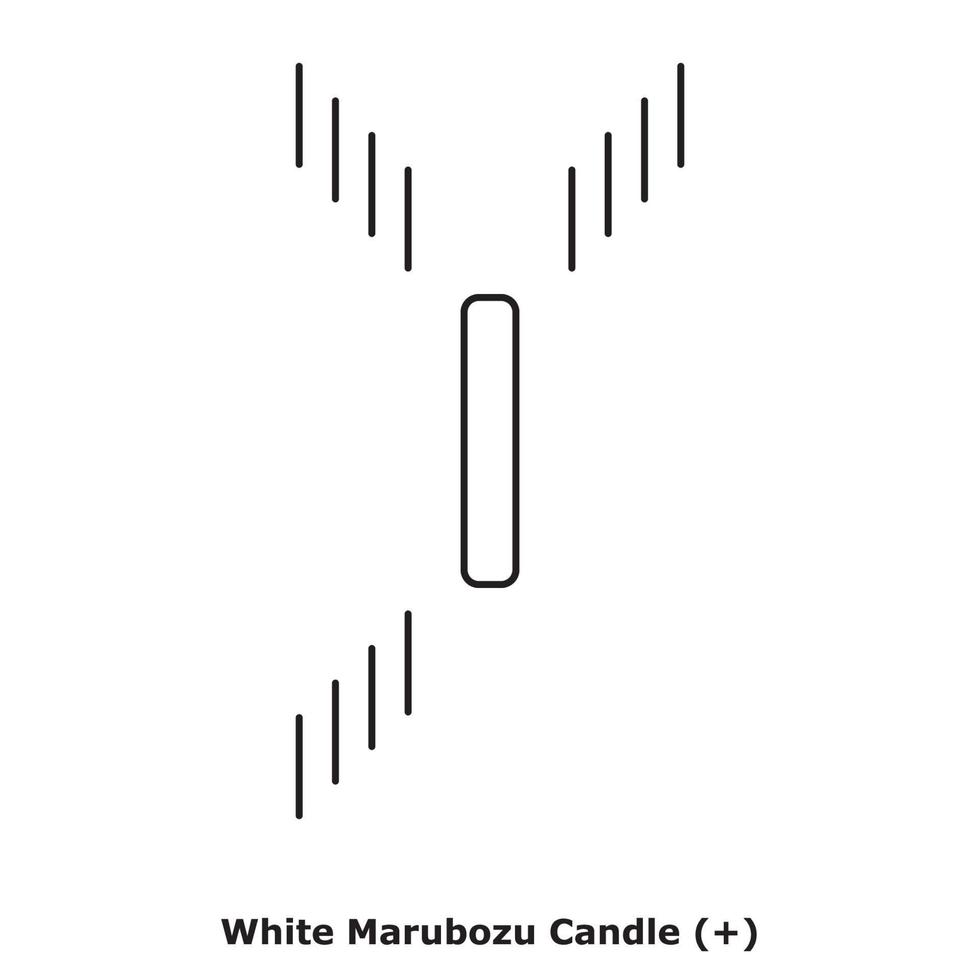

Black & white marubozu

کندل white marubozu ، صعودی و بدون هیچ سایه در قسمت بالا یا پایین می باشد.

اما Black marubozu کندلی نزولی بدون هیچ سایه بالایی و پایینی می باشد.

Opening & Closing Marubozu

Closing Marubozu کندلی هست که در قیمت پایانی خود سایه ای ندارد.

اما Opening Marubozu کندلی می باشد که در قسمت ابتدایی آن سایه ای وجود ندارد.

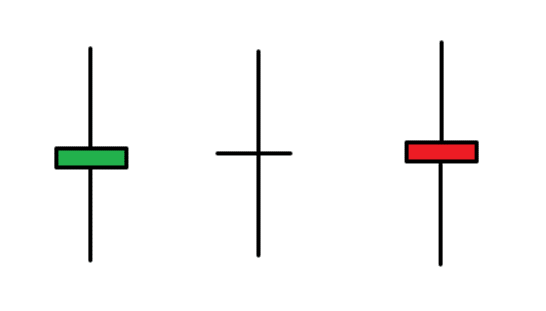

(Spinning Tops (KOMA

الگوی شمعی که سایه های بلندتر در قسمت پایین و بالایی خود دارد.

Long-legged Doji (دوجی با پاهای بلند)

کندل های Doji گونه ای از الگوهای شمعی می باشد که قیمت شروع آن با قیمت پایانی برابر هستند.

دوجی پایه بلند یا کندل قدبلند، یک الگوی شمعی است که از سایههای بلند در بالا و پایین بدنه تشکیل شده است و تقریباً قیمت باز و بسته شدن یکسانی دارد.

اما Long-legged Doji سایه های بلندتری در قسمت بالایی وپایینی خود دارند. که این موضوع نشان دهنده این می باشد که قدرت خریداران و فروشندگان در این لحظه یکسان می باشد.

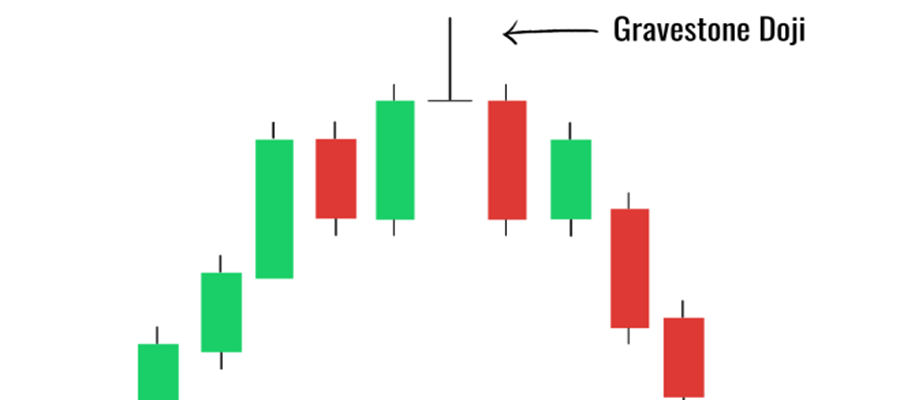

(Gravestone Doji (TOHBA (دوجی سنگ قبری)

در دوجی سنگ قبری، قیمت شروع با قیمت نهایی بازار برابر هستند. در دوجی سنگ قبری سایه بالایی بلندتر می باشد و سایه پایینی آن یا وجود ندارد یا اینکه خیلی کوتاه است.

الگوی شمعی دوجی سنگ قبر یک الگوی کندلی پیش از روند نزولی میباشد که نشاندهنده بازگشت در قیمت است. این الگو با وجود باز شدن، پایینترین قیمت و قیمت بسته شدن در یک نقطه، دارای سایه بالایی طویل است.

این سایه بالایی طویل نشان دهندهی این است که حرکت صعودی که توسط گاوها در بازار ایجاد شده است، در نهایت توسط خرسها در بازار کنترل شده است. این کندلها معمولا پیش از شروع یک روند نزولی شکل میگیرند.

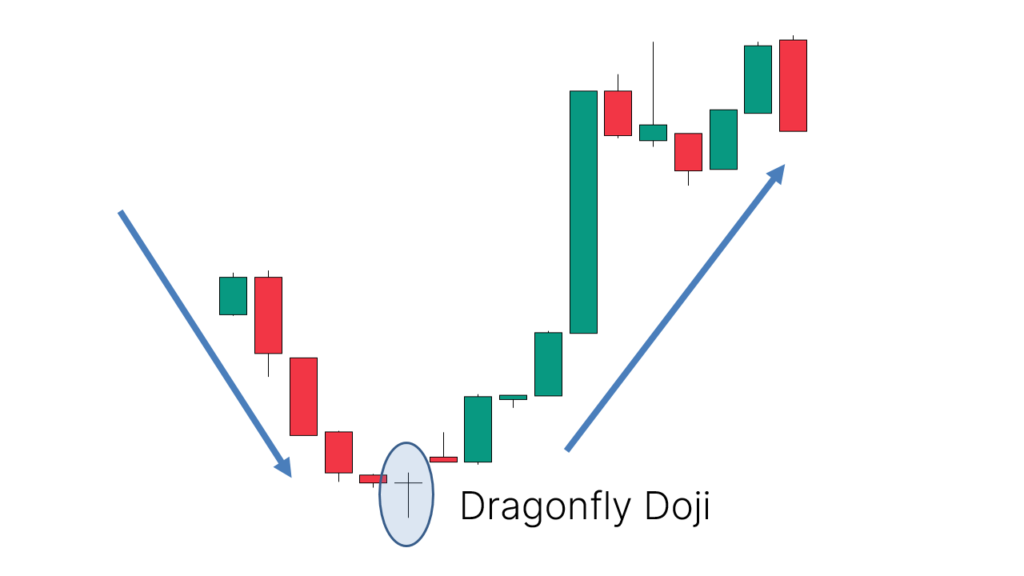

(Dragonfly Doji (TONBO (دوجی سنجاقکی)

در دوجی سنجاقکی، قیمت شروع با قیمت نهایی بازار برابر هستند. در دوجی سنگ سنجاقکی سایه پایینی بلندتر می باشد و سایه بالایی آن یا وجود ندارد یا اینکه خیلی کوتاه است.

انواع الگوهای بازگشتی صعودی و نحوه استفاده از آنها:

الگوهای تک شمعی در تحلیل تکنیکال

Hammer (الگوی هامر یا همر)

الگوی چکش Hammerدر اغلب موارد در پایان روند نزولی تشکیل می شود.

الگوی چکش در قسمت پایین سایه بلندی دارد و در قسمت بالایی خود یا بدون سایه است یا سایه ی بسیار کوچکی دارد. رنگ بدنه مهم نیست اما رنگ سبز معمولا قدرت بیشتری دارد. بدنه الگوی چکش در تحلیل تکنیکال یک دوم سایه ی پایینی آن می باشد.

الگوی چکش (همر) یکی از الگوهای کندلی است که بیانگر وجود ضعف در فروشندگان و ایجاد قدرت در خریداران است. این الگو، الگویی تک کندلی است که هنگام شکلگیری در نمودارها، نشاندهنده بازگشت روند قبلی بازار است.

در واقع، الگوی چکش (همر) در نمودارها به عنوان الگوی صعودی برگشتی ظاهر میشود که در طول روند نزولی نمودار شکل میگیرد. این الگو اغلب با نام "چکش" شناخته میشود، که نشان میدهد بازار در حال "چکش کاری" است. هنگامی که قیمتها در حال کاهش هستند، الگوهای چکشی نشان میدهند که قیمتها به نزدیکی از کف رسیدهاند. از این جهت، الگوی چکش یک نشانه احتمالی برای تغییر جهت روند بازار میباشد.

الگوی چکش (همر) نشان دهنده وجود قدرت خریداران در حالی که فروشندگان ضعیف هستند. در زمانی که این الگو در نمودار ظاهر میشود، معمولاً نشان میدهد که بازار ممکن است از نزول به صعود تغییر کند، ولی نیاز به تأیید از سایر ابزارهای تحلیلی و نشانههای بازار همواره وجود دارد.

Inverted Hammer

الگوی چکش معکوس یا هامر معکوس، غالبا در پایان روند صعودی تشکیل می شود.

الگوی چکش معکوس در قسمت بالای خود سایه بلندی دارد و در قسمت پایین خود یا بدون سایه است یا سایه ی بسیار کوچکی دارد. رنگ بدنه مهم نیست اما رنگ قرمز معمولا قدرت بیشتری نسبت به سبز دارد. بدنه الگوی چکش معکوس در تحلیل تکنیکال یک دوم سایه ی بالایی آن می باشد.

الگوی کندل چکش معکوس (Inverted Hammer) در واقع یک الگوی کندل استیک است که معمولاً در پایان روندهای نزولی شکل میگیرد و به عنوان یک نشانه برای تغییر روند بازار از نزولی به صعودی شناخته میشود. این الگو به صورت مشابه با الگوی چکش، اما به صورت معکوس است.

ویژگیهای الگوی کندل چکش معکوس شامل موارد زیر میشود:

-

دارای بدنه کوچک: بدنه کندل چکش معکوس نسبت به سایر کندلها بسیار کوچک است و نشاندهنده تفاضل کم بین قیمت باز و بستهشدن در طول دوره معاملاتی است.

-

سایه بالای طولانی: ویژگی مهم این الگو، وجود یک سایه بالای بلند است که حداقل دو برابر اندازه بدنه کندل است. این سایه بالای بلند نشاندهنده فشار فروش در ابتدای دوره است که در نهایت توسط خریداران به داخل کشیده شده است.

-

عدم وجود یا وجودی کم سایه پایین: البته در برخی موارد، ممکن است کندل چکش معکوس دارای سایه پایینی باشد، اما اغلب سایه پایین آن بسیار کوتاه یا حتی ندارد.

الگوی کندل چکش معکوس نشاندهنده این است که در ابتدای دوره، فروشندگان به بازار حاکم هستند اما توسط خریداران پایان مییابد. این نوع الگو معمولاً به عنوان یک نشانه برای تغییر جهت روند بازار به صورت صعودی در نظر گرفته میشود. اما همچنین لازم به ذکر است که برای تأیید این الگو، نیاز به تأیید از سایر نشانههای تحلیلی و ابزارهای بازار دارید.

مقاله مرتبط: روانشناسی کندل استیکها در تحلیل تکنیکال

الکوهای ترکیبی متشکل از دو شمع در تحلیل تکنیکال

Bullish Engulfing Pattern

الگوی پوشاننده صعودی (بولیش اینگالفینگ) از ترکیب دو شمع یا کندل با ترکیب رنگ های متفاوت در قسمت انتهای یک روند نزولی تشکیل می شود.

ساختار الگوی پوشاننده صعودی اینگونه می باشد که تمامی بدنه کندل سبز رنگ (کندل سفید) باید بدنه کندل قرمز رنگ (کندل سیاه) را فرا بگیرد.

استفاده از الگوی کندل اینگالفینگ صعودی معمولاً به صورت زیر است:

-

شناسایی الگو: در ابتدا، باید الگوی کندل اینگالفینگ صعودی را در نمودار شمعی تشخیص داد. این الگو زمانی اتفاق میافتد که یک کندل نزولی پیش از آن وجود داشته باشد که توسط یک کندل قویتر صعودی، که بیشتر از نیمی از کندل قبلی را پوشانده است، دنبال میشود. این نشاندهنده تغییر جهت از نزولی به صعودی است.

-

تأیید الگو: بعد از شناسایی الگو، معمولاً معاملهگران منتظر تأیید الگو هستند. تأیید الگو میتواند با ادامه روند صعودی پس از الگو یا رشد حجم معاملات در زمان تشکیل الگو اتفاق بیفتد.

-

ورود به معامله: پس از تأیید الگو، معاملهگران ممکن است وارد موقعیت خرید شوند. ورود به معامله ممکن است در ابتدای کندل جدید پس از الگو یا با انتظار برای تأیید بیشتر اتفاق بیفتد.

-

مدیریت معامله: پس از ورود به معامله، مدیریت معامله بسیار مهم است. این شامل تعیین سطوح استاپلاس و اهداف سود است.

البته، همانطور که در همه استراتژیهای معاملاتی است، باید از سایر نشانههای تحلیلی و مدیریت ریسک مناسب استفاده کرد تا بهترین تصمیمات را برای معاملات خود بگیرید.

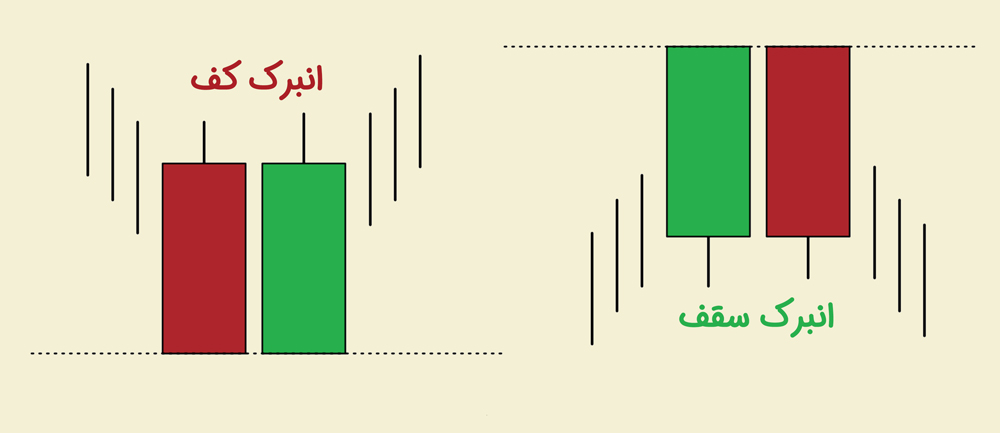

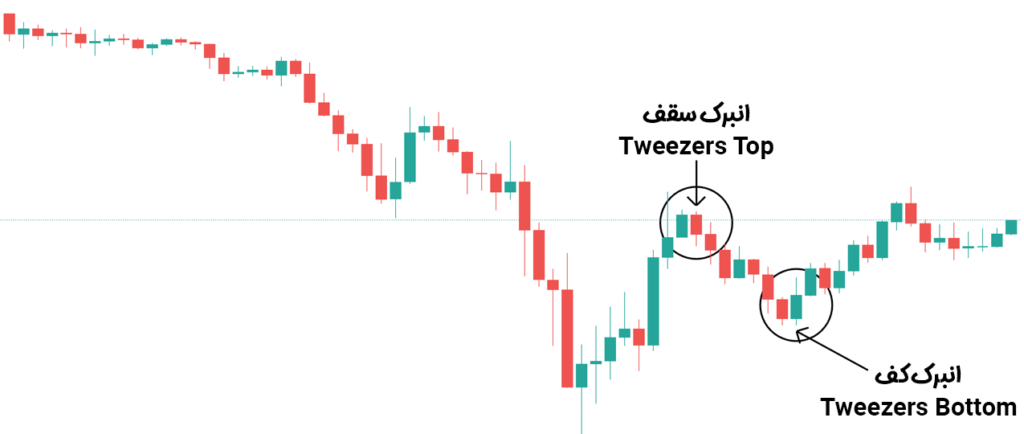

Tweezers Bottom

الگوی انبرک پایینی از ترکیب دو شمع یا کندل با ترکیب رنگ های متفاوت در قسمت ابتدای یک روند صعودی تشکیل می شود.

ساختار الگوی انبرک پایینی به این صورت می باشد که در ابتدا کندل نزولی یا شمع قرمز رنگ با بدنه بزرگ بدون سایه می آید. کندل بعدی یا دومی داخل شمع ابتدایی بصورت دوجی یا چکش معکوس تشکیل می شود. خارج نشدن سایه های کندل دوم از محدوده ی کندل اول، شدت تغییر روند را نشان می دهد.

الگوی انبرک یکی از الگوهای بازگشتی در تحلیل تکنیکال است که معمولاً در انتهای روندهای صعودی و نزولی شکل میگیرد و میتواند باعث تغییر جهت روند بازار شود. این الگو از حداقل دو کندل مخالف که پشت سر هم قرار میگیرند تشکیل شده است.

-

انبرک سقف (Tweezer Top): این الگو در انتهای روند صعودی شکل میگیرد و نشاندهنده احتمالی برگشت قیمت به سمت پایین است. کندل اول سبز و کندل دوم قرمز است. حداکثر قیمتهای هر دو کندل تقریباً با یکدیگر برابر است.

-

انبرک کف (Tweezer Bottom): این الگو در انتهای روند نزولی شکل میگیرد و نشاندهنده احتمالی برگشت قیمت به سمت بالا است. کندل اول قرمز و کندل دوم سبز است. حداقل قیمتهای هر دو کندل تقریباً با یکدیگر برابر است.

معمولاً اگر حداکثر قیمتهای دو کندل یا حداقل قیمتهای دو کندل اختلاف قیمت ناچیزی با یکدیگر داشته باشند، میتوان از آن اختلاف قیمت چشم پوشی کرد و آنها را نیز به عنوان الگوهای انبرک سقف و کف پذیرفت.

در الگوی انبرکهای سقف و کف، نیازی نیست که کندل اول و دوم دقیقاً پشت سر هم قرار بگیرند. گاهی ممکن است کندل اول و دوم چندین کندل با هم فاصله داشته باشند، که در این صورت مواقع، الگوهای انبرک با الگوهای کلاسیک سقف و کف دوقولو همراه میشوند.

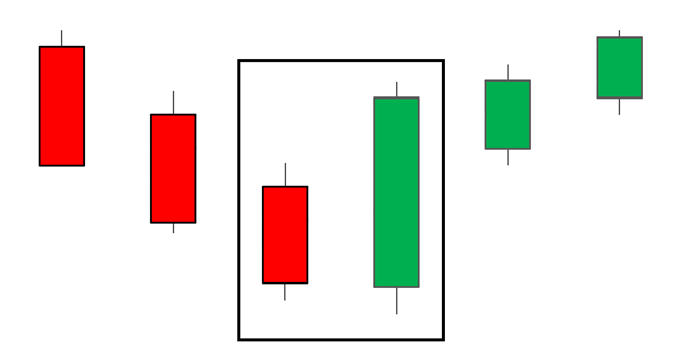

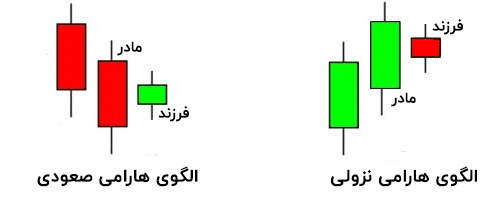

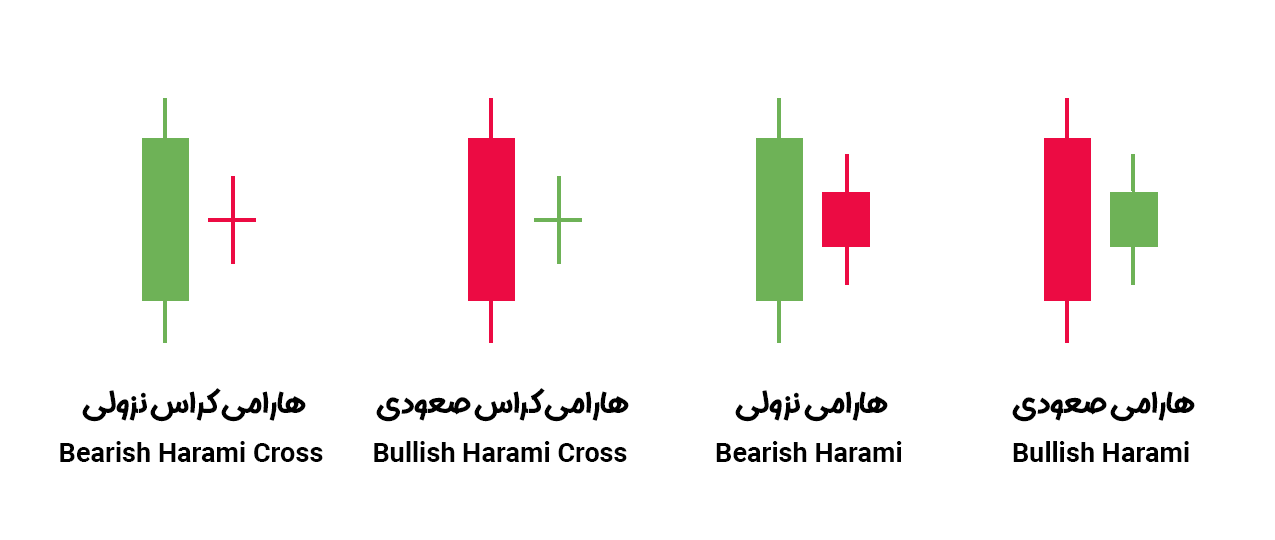

Bullish Harami

الگوی هارامی صعودی در قسمت پایانی یک روند نزولی بوجود می آید و نشان دهنده ی تغییر روند می باشد.

ساختار این الگو به این صورت می باشد که کندل اول قرمز رنگ می باشد که همه ی بدنه ی کندل دوم را می پوشاند.

با این حال، برخی سرمایهگذاران به هارامی به عنوان یک الگوی خرید سهم نگاه میکنند. زیرا این الگو نشان میدهد که در روز سوم (پس از تشکیل الگو)، روند کمی به سمت صعود خواهد رفت، اگرچه خروج از این الگو دو کندل یا بیشتر زمان میبرد. به عبارت دیگر، هارامی صعودی ممکن است یک نشانهی ضعف برای روند نزولی باشد و به عنوان یک نقطه ورود برای معاملات خرید مدنظر قرار گیرد.

Bullish Harami Cross

الگوی صلیب هارامی صعودی شباهت زیادی به الگوی هارامی صعودی دارداما تفاوت این دو الگو این است که بدنه کندل دوم حتما شبیه ستاره دوجی می باشد و در انتهای یک روند نزولی شکل می گیرد. الگوی صلیب هارامی صعودی نشان دهنده تغییر روند می باشد.

الگوی صلیب هارامی یک الگوی کندلی است که در زیر دو کندل قرار میگیرد و با وجود شباهت به الگوی هارامی، به شکل یک صلیب ظاهر میشود. در این الگو، کندل دوم با بدنهای بسیار کوچک، به کمترین ارتفاع خود میرسد و قیمت باز شدن به قیمت بسته شدن نزدیک است.

زمانی که الگوی صلیب هارامی در کف روند سهم اتفاق میافتد، به عنوان الگوی صلیب هارامی صعودی شناخته میشود؛ و زمانی که در سقف نمودار سهم اتفاق میافتد، به عنوان الگوی صلیب هارامی نزولی شناخته میشود. این الگو ممکن است به عنوان یک نشانه معکوس در تحلیل تکنیکال استفاده شود، به عنوان مثال، اگر الگوی صلیب هارامی در کف یک روند نزولی ظاهر شود، این ممکن است نشانهای از احتمال تغییر جهت روند به سمت بالا باشد و برعکس.

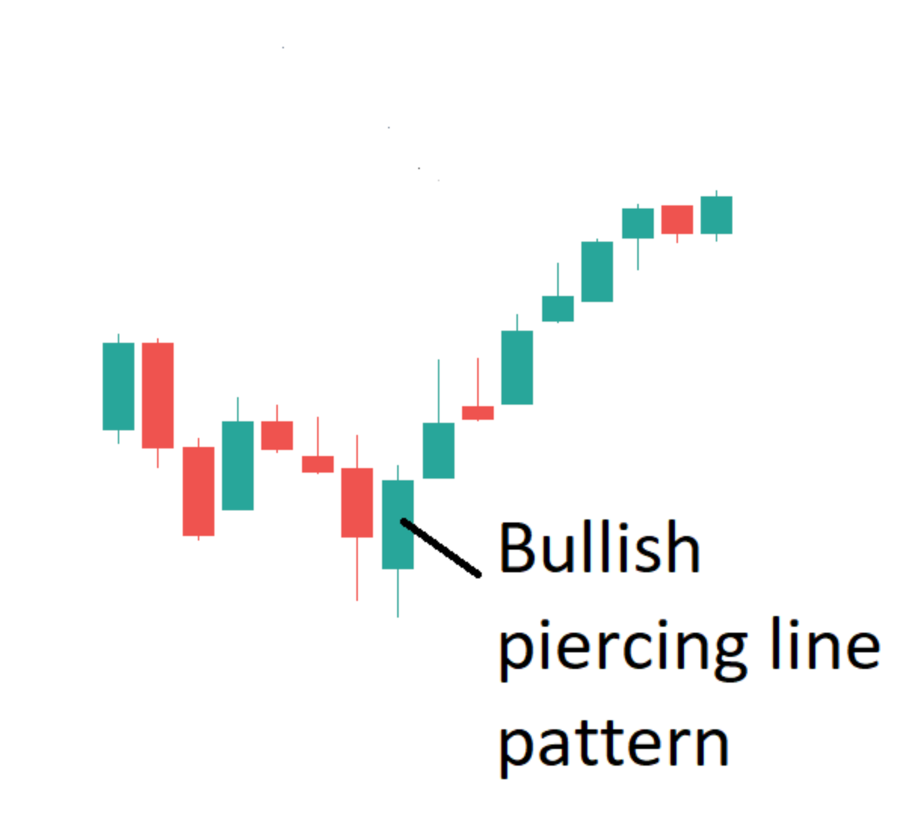

الگوی کندلی نفوذی (Piercing)

الگوی کندلی نفوذی (Piercing) یکی از الگوهای معروف در تحلیل تکنیکال است که از دو کندل تشکیل شده و به عنوان یک الگوی بازگشتی مورد استفاده قرار میگیرد. این الگو در زمانی که یک روند نزولی در حال ادامه است، ظاهر میشود و نشانگر احتمال بازگشت قیمت به سمت بالا است.

در الگوی نفوذی، کندل اول قرمز یا سیاه و با بدنه بزرگی است که نشاندهنده ادامه روند نزولی است. اما کندل دوم با یک بدنه سبز یا روشن، وارد میشود و در نسبتی به کندل اول، بالاتر از نقطه وسط آن باز میشود و به قسمتی از بدنه کندل اول نفوذ میکند. این ارتفاع بالاتر از نقطه وسط کندل اول نشانگر قدرت خریداران است که میتواند باعث تغییر جهت روند قیمت شود.

تشخیص الگوی نفوذی معمولاً به شرایط زیر وابسته است:

- وجود یک روند نزولی قبل از ظهور الگو.

- کندل اول باید با بدنه قرمز یا سیاه باشد و نشانگر ادامه روند نزولی باشد.

- کندل دوم باید با یک بدنه سبز یا روشن باشد و در نسبتی به کندل اول بالاتر از نقطه وسط آن باز شود و به قسمتی از بدنه کندل اول نفوذ کند.

البته، باید توجه داشت که الگوی نفوذی تنها یک الگوی تکنیکال است و برای اتخاذ تصمیمهای معاملاتی، نیاز به ارزیابی سایر شرایط بازار و استفاده از ابزارهای دیگر نیز دارید.

Bullish Piercing Line

الگوی پوشش شکاف صعودی دو کندل با ترکیب رنگ متفاوت دارد. کندل اول نزولی یا قرمز رنگ می باشد و کندل دوم صعودی یا سبز رنگ می باشد.

نقطه پایانی کندل دوم معمولا پایین تر از نقطه آغاز کندل اول می باشد. الگوی پوشش شکاف صعودی در انتهای روند نزولی شکل می گیرد که نشان دهنده روند صعودی می باشد.

مقاله مرتبط: الگوهای شمعی در تحلیل تکنیکال