پیوت مینور و ماژور در تحلیل تکنیکال چیست؟

پیوت (Pivot) در تحلیل تکنیکال زمانی به کار برده می شود که تغییری در مسیر حرکت قیمت روی دهد. ، میانگین بالاترین و پایین ترین قیمت یک سهم، در روز و آخرین قیمت ثبت شده برای آن سهم است. در این مقاله با پیوت و انواع پیوت مینور و ماژور در تحلیل تکنیکال آشنا خواهید شد. و در نهایت روش تشخیص پیوت را به شما خواهیم گفت.

پیوت مینور و پیوت ماژور دو نقطه مهم و محوری در تحلیل تکنیکال محسوب میشوند که به تعیین سطح قیمتهای مهم کمک میکنند. این نقاط به معاملهگران امکان میدهند تا تغییرات روند بازار را تشخیص داده و پیشبینی کنند. پیوتها در واقع مجموعهای از محاسبات هستند که به شناسایی روند فعلی بازار کمک میکنند و از طریق آنها میتوان در بازههای زمانی مختلف، تغییرات قیمتها و حرکت بعدی بازار را تحلیل کرد.

مطلبی که میتواند مفید باشد: معرفی استراتژی هوک در ارز دیجیتال – دریافت سود بالا

پیوت (مینور و ماژور) در تحلیل تکنیکال را بشناسید

پیوت ها از جمله ابزاری هستند که به عنوان شاخصی برای پیشبینی روند بازار از توسط معامله گران به کار گرفته می شوند. پیوت از جمله ابزار تحلیل تکنیکال در بازار است. زمانی که این ابزار در کنار دیگر ابزارهای رایج در تحلیل تکنیکال مانند سطح حمایت، مقاومت و دنباله فیبوناچی به کار گرفته می شود، انجام معاملات برای سرمایه گذار ساده تر خواهد شد.

مقاله مرتبط: فیلم آموزش فیلتر ایچیموکو در ارزهای دیجیتال

مطلب نرتد: استراتژی SVA چیست و چگونه در معاملات استفاده میشود؟

می توان گفت پیوت مجموعه ای از محاسبات است که روند فعلی بازار را مشخص می کند. با استفاده از این ابزار می توانید در بازه های زمانی متفاوت روند تغییرات قیمت ها و حرکت بعدی بازار را تشخیص دهید.

با شناسایی نقاط پیوت در نمودار قیمت ها، تصمیم درستی برای معاملات خود می گیرید. ما را در ادامه مقاله دنبال کنید و اطلاعات خود را در خصوص این ابزار ارزشمند افزایش دهید.

بیشتر مطالعه کنید: راهنمای گام به گام ربات های معاملاتی کریپتو: راهنمایی کامل از 0 تا 100

پیوت مینور

پیوت مینور نقاط بازگشت کوتاهمدت و کوچکی در روند بازار هستند که معمولاً به تغییرات جزئی و موقتی قیمتها اشاره دارند. این نقاط به معاملهگران کمک میکنند تا اصلاحات و نوسانات کوچک در روند کلی بازار را شناسایی کنند و به طور موقت وارد معاملات شوند. پیوتهای مینور بیشتر برای استراتژیهای کوتاهمدت مناسب هستند.

پیوت ماژور

پیوت ماژور نقاط بازگشت بزرگ و مهمتری در نمودار قیمتها هستند که نشاندهنده تغییرات قابلتوجه و عمده در روند بازار میباشند. این نقاط معمولاً در سطوح حمایتی و مقاومتی اصلی شکل میگیرند و تغییرات بلندمدتتری را نشان میدهند. پیوتهای ماژور برای تعیین نقاط ورودی و خروجی در معاملات بلندمدت و تصمیمگیریهای مهمتر در بازار کاربرد دارند.

مقاله بیشتر: واگرایی در اندیکاتورها (کامل و جامع)

استفاده از پیوتها در معاملات

شناسایی نقاط پیوت در نمودار قیمتها میتواند به معاملهگران در اتخاذ تصمیمات منطقی و دقیق کمک کند. تحلیلگران بازار بورس پیش از انجام معاملات خود، به تحلیل این دو نوع پیوت توجه میکنند تا سطح مقاومت و پشتیبانی را تعیین کرده و استراتژیهای معاملاتی خود را بر اساس آن تنظیم کنند. با توجه به نقاط پیوت مینور و ماژور، میتوان:

- سطوح حمایتی و مقاومتی را شناسایی کرد: پیوتها به عنوان نقاطی عمل میکنند که قیمتها ممکن است در آنها متوقف شده یا تغییر جهت دهند.

- نقاط ورود و خروج مناسب را تعیین کرد: پیوتهای ماژور برای ورود و خروج از معاملات بلندمدت و پیوتهای مینور برای استراتژیهای کوتاهمدت مناسب هستند.

- روند فعلی بازار را مشخص کرد: با استفاده از پیوتها، میتوان روند فعلی بازار را بهتر درک کرد و حرکت بعدی قیمتها را پیشبینی کرد.

در نهایت، پیوتها ابزارهای مفیدی در تحلیل تکنیکال هستند که با کمک آنها میتوان معاملات موفقتری انجام داد و از تغییرات بازار بهرهبرداری کرد.

مطلب مفید: استراتژیهای معاملاتی با خطوط حمایت و مقاومت

بیشتر بخوانید: نحوه معامله با اندیکاتور استوکاستیک + دریافت سیگنال خرید و فروش با استوکاستیک

پیوت (Pivot) چیست؟

پیوت نوعی ابزار در تحلیل تکنیکال است که با استفاده از دادههای روز گذشته، خطوطی را بهعنوان نقاط حمایتی و مقاومتی روی نمودار رسم میکند. پیوت یا "نقطه محوری" (Pivot Point) به ابزاری در تحلیل تکنیکال اطلاق میشود که با استفاده از آن میتوان سطوح حمایت و مقاومت یک دارایی را شناسایی کرد. این نقاط محوری با استفاده از میانگین قیمت پایانی، بالاترین قیمت و پایینترین قیمت روز گذشته محاسبه میشوند. در ادامه، با نحوه محاسبه این نقاط و فرمولهای مورد استفاده برای این کار بیشتر آشنا خواهیم شد.

پیوتها به دو نوع اصلی تقسیم میشوند: پیوت سقف و پیوت کف.

پیوت به خودی خود، میانگین بالاترین و پایین ترین قیمت یک دارایی، در روز و آخرین قیمت ثبت شده برای دارایی است. افزایش قیمت دارایی از پیوت در روز بعد به معنای ادامه روند صعودی است. در این حالت روند بازار صعودی یا گاوی است.

بیشتر مطالعه نمایید: چگونه میتوانید با استفاده از ربات ارز دیجیتال ریسک خود را کاهش دهید و سود بیشتری کسب کنید؟

مطلبی که میتواند مفید باشد: معرفی و آشنایی با الگوی سر و شانه (Head and Shoulders)

از سوی دیگر کاهش قیمت از پیوت به معنای تغییر احساس معامله گران نسبت به دارایی و کاهش قیمت ها است. در این صورت بازار مسیر نزولی یا خرسی را پیش می گیرد.

نقطه پیوت به تنهایی به عنوان یک اندیکتور یا شاخص عمل می کند. اما از این نقطه برای تعیین سطح حمایت و مقاومت در بازار نیز استفاده می شود. معامله گرانی که روزانه در بازار خرید و فروش می کنند با استفاده از این ابزار زمان خرید، نقطه توقف و زمان فروش را تعیین می کنند.

با توجه تغییر میزان عرضه و تقاضا در بازار، روند بازار نیز مدام در حال تغییر است. در نمودار زیر نقاط پیوت متعددی را مشاهده می کنید. پیوت انواع متفاوتی دارد که در ادامه با آنها آشنا می شوید.

مقاله مرتبط: فیلم آموزش فیلتر مکدی و بولینگرباند در ارزهای دیجیتال

انواع پیوت

-

پیوت سقف (Pivot High): نقطهای که در آن قیمت به حداکثر خود میرسد و سپس تغییر جهت میدهد و به سمت پایین حرکت میکند.

- پیوت کف (Pivot Low): نقطهای که در آن قیمت به حداقل خود میرسد و سپس تغییر جهت میدهد و به سمت بالا حرکت میکند.

برای استفاده از پیوتها در معاملات، باید به نقاط کلیدی تغییر جهت قیمت توجه کنید و استراتژیهای معاملاتی مناسبی را بر اساس این نقاط ایجاد کنید. در ادامه، چندین روش معامله با پیوت سقف و پیوت کف توضیح داده شده است.

-

معامله با پیوت سقف (Pivot High)

پیوت سقف زمانی شکل میگیرد که قیمت به یک نقطه حداکثری میرسد و سپس تغییر جهت داده و به سمت پایین حرکت میکند. این نشاندهنده کاهش قدرت خرید و احتمال شروع یک روند نزولی است.

روشهای معامله با پیوت سقف:

-

ورود به معامله فروش (Short Sell):

- تأیید پیوت سقف: منتظر بمانید تا قیمت پس از رسیدن به پیوت سقف به سمت پایین حرکت کند و این تغییر جهت را تأیید کند.

- نقطه ورود: وقتی قیمت به زیر سطح پیوت سقف میرود، وارد معامله فروش شوید.

- حد ضرر (Stop Loss): کمی بالاتر از پیوت سقف قرار دهید تا در صورت افزایش قیمت از این سطح، زیان شما محدود شود.

- حد سود (Take Profit): میتوانید از روشهای مختلفی برای تعیین حد سود استفاده کنید، مانند استفاده از سطوح حمایت پایینتر یا اندازهگیری فاصله بین پیوت سقف و کف قبلی و استفاده از آن برای تعیین هدف قیمتی.

-

شکست سطح حمایت:

- تأیید شکست: اگر قیمت به پیوت سقف رسیده و سپس یک سطح حمایت کلیدی را میشکند، میتوانید به این سیگنال توجه کنید.

- نقطه ورود: پس از شکست سطح حمایت و تأیید حرکت نزولی، وارد معامله فروش شوید.

- حد ضرر: بالاتر از پیوت سقف یا سطح مقاومت جدید قرار دهید.

- حد سود: با استفاده از سطوح حمایت پایینتر یا اهداف قیمتی دیگر تعیین کنید.

مطلبی که در این قسمت می تواند مفید باشد: استراتژی معامله با شکست یا بریک اوت (Breakouts) در ترید و نحوه معامله

-

معامله با پیوت کف (Pivot Low)

پیوت کف زمانی شکل میگیرد که قیمت به یک نقطه حداقلی میرسد و سپس تغییر جهت داده و به سمت بالا حرکت میکند. این نشاندهنده کاهش قدرت فروش و احتمال شروع یک روند صعودی است.

روشهای معامله با پیوت کف:

-

ورود به معامله خرید (Long Buy):

- تأیید پیوت کف: منتظر بمانید تا قیمت پس از رسیدن به پیوت کف به سمت بالا حرکت کند و این تغییر جهت را تأیید کند.

- نقطه ورود: وقتی قیمت به بالای سطح پیوت کف میرود، وارد معامله خرید شوید.

- حد ضرر (Stop Loss): کمی پایینتر از پیوت کف قرار دهید تا در صورت کاهش قیمت از این سطح، زیان شما محدود شود.

- حد سود (Take Profit): میتوانید از روشهای مختلفی برای تعیین حد سود استفاده کنید، مانند استفاده از سطوح مقاومت بالاتر یا اندازهگیری فاصله بین پیوت کف و سقف قبلی و استفاده از آن برای تعیین هدف قیمتی.

-

شکست سطح مقاومت:

- تأیید شکست: اگر قیمت به پیوت کف رسیده و سپس یک سطح مقاومت کلیدی را میشکند، میتوانید به این سیگنال توجه کنید.

- نقطه ورود: پس از شکست سطح مقاومت و تأیید حرکت صعودی، وارد معامله خرید شوید.

- حد ضرر: پایینتر از پیوت کف یا سطح حمایت جدید قرار دهید.

- حد سود: با استفاده از سطوح مقاومت بالاتر یا اهداف قیمتی دیگر تعیین کنید.

نکات کلیدی:

- تأیید پیوتها: قبل از ورود به معامله، مطمئن شوید که پیوتها به طور قطعی تشکیل شدهاند. این تأیید میتواند از طریق کندلهای تأییدی یا حجم معاملات باشد.

- مدیریت ریسک: همیشه حد ضرر را مشخص کنید تا در صورت تغییر جهت ناگهانی قیمت، زیان شما محدود شود.

- استفاده از سایر اندیکاتورها: میتوانید از اندیکاتورهای تکنیکال دیگر مانند میانگینهای متحرک، RSI، MACD و سطوح فیبوناچی برای تأیید سیگنالهای پیوت استفاده کنید.

با استفاده از این استراتژیها و نکات، میتوانید معاملات موثری با پیوت سقف و پیوت کف انجام دهید و نقاط ورود و خروج مناسبی را در بازار شناسایی کنید.

بیشتر بخوانید: ربات های معاملاتی کریپتو: ربات ها و استراتژی های سودآور در معاملات

پیوت مینور و ماژور

برای درک بهتر تفاوت پیوت های مینور و پیوت های ماژور به نمودار زیر نگاه کنید. دایره های سبز در این نمودار نشان دهنده پیوت های ماژور هستند و مربع های قرمز پیوت های مینور را نشان می دهند.

همانطور که مشاهده می کنید. تشخیص پیوت های ماژور در مقایسه یا پیوت های مینور ساده تر است. پیوت های ماژور غالباً در نزدیکی سطح حمایت یا مقاومت شکل می گیرد. در بسیاری از موارد این پیوت ها به عنوان یک سطح قیمت مهم در بازار شناخته می شوند.

برای سرمایه گذاری بهتر بخوانید: پرتفولیو ارزهای دیجیتال و مدیریت ریسک: بررسی کامل برای تمامی معامله گران

میزان فعالیت خریداران و فروشندگان در پیوت های ماژور به اوج می رسد.با مشاهده نمودار متوجه می شوید که پیلوت های ماژور تغییر مسیر قیمت ها را نشان می دهند. در این نقاط مسیر بازار به کلی تغییر می کند. همانطور که مشاهده می کنید در برخی از مواقع روند نزولی به صعودی یا روند صعودی و نزولی تغییر می کند.

اما پیوت های مینور از قانون خاصی تبعیت نمی کنند. تشکیل این پیوت ها تصادفی است و تغییرات کوچک قیمت را نشان می دهد. این پیوت ها یا این تغییرات قیمت برای تغییر روند صعودی به نزولی یا نزولی به صعودی به اندازه کافی قدرتمند نیستند.

بیشتر بخوانید: تبدیل استراتژی به ربات ارز دیجیتال

تفاوت پیوتهای مینور و ماژور

برای درک بهتر تفاوت بین پیوتهای مینور و ماژور، به نمودار زیر توجه کنید. در این نمودار، دایرههای سبز نمایانگر پیوتهای ماژور و مربعهای قرمز نشاندهنده پیوتهای مینور هستند.

پیوتهای ماژور به راحتی قابل تشخیص هستند. این پیوتها معمولاً در نزدیکی سطوح حمایت یا مقاومت کلیدی شکل میگیرند و به عنوان نقاط قیمتی مهم در بازار شناخته میشوند. پیوتهای ماژور نشاندهنده تغییرات بزرگتر و قابلتوجه در روند قیمتی هستند که میتوانند نشاندهنده آغاز یا پایان یک روند طولانیمدت باشند.

از سوی دیگر، پیوتهای مینور معمولاً تغییرات کوچکتر و کوتاهمدت را نشان میدهند. این پیوتها در مقایسه با پیوتهای ماژور کمتر قابل اعتمادند و اغلب در میان نوسانات معمولی بازار ظاهر میشوند. پیوتهای مینور بیشتر در تحلیلهای کوتاهمدت و برای معاملهگران روزانه اهمیت دارند.

نکات کلیدی:

- پیوتهای ماژور: در نزدیکی سطوح حمایت یا مقاومت کلیدی شکل میگیرند و نشاندهنده تغییرات بزرگ و قابلتوجه در روند قیمتی هستند.

- پیوتهای مینور: تغییرات کوچکتر و کوتاهمدت را نشان میدهند و در میان نوسانات معمولی بازار ظاهر میشوند.

کاربرد پیوتهای مینور و ماژور در معاملات:

- پیوتهای ماژور: برای شناسایی نقاط ورود و خروج بلندمدت و تصمیمگیریهای استراتژیک مناسب هستند.

- پیوتهای مینور: برای تحلیلهای کوتاهمدت و معاملهگران روزانه که به دنبال سودهای سریع و کوتاهمدت هستند، مفید میباشند.

با توجه به این تفاوتها، معاملهگران میتوانند از پیوتهای ماژور برای برنامهریزی استراتژیهای بلندمدت و از پیوتهای مینور برای معاملات کوتاهمدت و بهرهبرداری از نوسانات بازار استفاده کنند.

مطلب مفید و مرتبط: استراتژی پرایس اکشن: راهنمای جامع برای معاملهگران ارز دیجیتال و فارکس

سطوح متفاوت پیوت

پیوت از نظر سنتی به 7 سطح متفاوت تقسیم می شود که معامله گران را در تصمیم گیری یاری می کند. در ادامه با این سطوح آشنا می شوید.

P

این سطح درواقع بازه میان سطح مقاومت و حمایت را تعیین می کند. این نقطه به عنوان سطح پیوت (Pivot line) شناخته می شود. این بازه بر اساس میانگین قیمت روزانه و قیمتی که روز گذشته در بازار بسته شده است محاسبه می شود.

R1

این سطح اولین سطح مقاومت قیمت است که بالاتر از سطح پیوت شکل می گیرد. زمانی که میزان نوسان قیمت کم باشد، این سطح در نمودار نمایان می شود.

S1

اولین سطح حمایت احتمالی که قبل از سطح پیوت است. زمانی که میزان نوسان قیمت کم باشد، قیمت در این سطح نمایش داده می شود.

R2

دومین سطح مقاومت که بالاتر از سطح پیوت تشکیل می شود. زمانیکه نوسانات بازار طبیعی باشد، قیمت در این بازه قرار می گیرد.

S2

دومین سطح حمایت احتمالی است که پایین تر از سطح پیوت شکل می گیرد. زمانی که نوسانات بازار طبیعی باشد، قیمت در این بازه قرار می گیرد

R3

سومین سطح مقاومت احتمالی که بالای سطح پیوت شکل می گیرد. تنها زمانی که نوسانات بسیار زیاد باشد، قیمت از این سطح عبور می کند.

S3

سومین سطح حمایت که پایین تر از سطح پیوت شکل می گیرد. درست مانند مورد قبلی تنها زمانی که نوسانات بازار شدید باشد، قیمت از این سطح عبور می کند.

نحوه استفاده از پیوت

این ابزار در تحلیل تکنیکال به معامله گران کمک می کند که برای خرید کالا، سهام یا استفاده از قراردادهای آتی تصمیم گیری کنند. برخلاف میانگین متحرک این شاخص در تمام طول روز ثابت است. به همین دلیل پیوت به عنوان ابزار ارزشمندی در تعیین استراتژی سرمایه گذاری مفید است.

به عنوان مثال معامله گر با استفاده از این شاخص می داند اگر قیمت از سطح پیوت کاهش پیدا کند، باید برای فروش دارایی دست به کار شود؛ و از سوی دیگر اگر قیمت بالاتر از سطح پیوت باشد، باید دارایی بیشتری خریداری کند. از طرف دیگر سطح های S1،S2، R1 و R2 نیز می توانند به عنوان قیمت هدف برای معاملات یا به عنوان حد ضرر به کار برده شوند.

استفاده از این اندیکاتور در کنار دیگر شاخص ها در انجام معاملات متدوال است. ممکن است این شاخص با میانگین متحرک 50 یا 200 روزه و همینطور سطوح فیوناچی برهم پوشانی یا همسانی داشته باشد. به این ترتیب سطوح حمایت یا مقاومت قدرتمندی در بازار شکل می گیرد.

بیشتر بخوانید: تبدیل اندیکاتور به ربات ترید ارز دیجیتال

چگونه پیوت ها را محاسبه کنیم؟

پیوت با استفاده از فرمول های ریاضی برای تعیین محدوده های روزانه، هفتگی، ماهانه یا سه ماهه محاسبه می شوند.

سیستم پنج نقطه ای روش سنتی و پرکاربردترین روش است. از بالاترین، پایینترین و نزدیکترین قیمتهای قبلی، همچنین دو سطح پشتیبانی اضافی و دو سطح مقاومت اضافی استفاده میکند، تا پنج نقطه پیوت را ارائه دهد.

- Pivot point (P) = (previous high + previous low + previous close) / 3

- Support 1 (S1) = (pivot point x 2) – previous high

- Support 2 (S2) = pivot point – (previous high – previous low)

- Resistance 1 (R1) = (pivot point x 2) – previous low

- Resistance 2 (R2) = pivot point + (previous high – previous low)

روشهای دیگری برای محاسبه نقاط پیوت وجود دارد، اما روش فوق استاندارد است. نقاط پیوت میتوانند به نمودار روی پلتفرم های مختلف اضافه شوند.

مطلبی که میتواند مفید باشد: معرفی و آشنایی با الگوی سر و شانه (Head and Shoulders)

اهمیت پیوت مینور و ماژور

اهمیت پیوت مینور و ماژور در بازار بورس برای معاملهگران بسیار حیاتی است. این نقاط نمایانگر تغییرات جهت در نمودارهای بازار هستند، که ترکیبی از صعودی به نزولی یا نزولی به صعودی و غیره را نشان میدهند. پیوت مینور و ماژور دو محور اساسی در بین پیوتهای بازار هستند که به دستههای مختلف تقسیم شدهاند و برای تحلیل بازار به کار میروند.

پیوت ماژور: این نقاط به تغییرات اصلی در جهت نمودارها اشاره دارند و در انتهای روندها قرار میگیرند. تحلیلگرانی که به دنبال تحلیل اصلی هستند، بیشتر به پیوت ماژور توجه میکنند. اکثر ابزارهای تحلیلی بر اساس پیوتهای ماژور تعیین میشوند.

پیوت مینور: این نقاط بیشتر بر روی تغییرات کوچک و فرعی تمرکز دارند و در انتهای اصلاحات قرار میگیرند. تحلیلگران با تمرکز بر روی پیوت مینور، روندهای کوچک را نمایان میکنند. با این وجود، باید توجه داشت که پیوت مینور برای استفاده در ابزارهای تحلیل اصلی مناسب نیست.

شناسایی نقاط اصلی برای انجام معاملات در پیوت مینور و ماژور

شناسایی نقاط اصلی برای انجام معاملات در پیوت مینور و ماژور بسیار اساسی است. این نقاط نشاندهنده تغییرات اساسی در نمودارهای قیمتی هستند و معمولاً منجر به ایجاد سطوح حمایت و مقاومت یا تعیین سطوح قیمتی مهم جدید میشوند. معاملهگران باید به این نقاط توجه داشته باشند زیرا تحلیل آنها میتواند به تصمیمات معاملاتی مثبت یا منفی کمک کند. برای برخی افراد، محاسبه پیوت مینور و ماژور ممکن است دشوار باشد، اما این روش برای معاملات کوتاه مدت بسیار مطمئن است. همچنین، از ترکیب نقاط محوری با اطلاعات اخباری و رویدادهای اقتصادی میتوان برای تصمیمگیری در معاملات بهرهمند شد. به طور کلی، معاملهگران برای تحلیل محدوده قیمتی و پیشبینی قیمتهای آینده به نقاط اصلی همچون پیوت مینور و ماژور توجه میکنند.

برخی از معاملهگران برای تحلیل درست بازار، به جای پیوت مینور، به پیوت ماژور توجه میکنند زیرا این نقاط از اهمیت بالایی برخوردارند. توجه به نکات زیر به شما کمک میکند تا به درستی نقاط ماژور را شناسایی کنید:

- روند جدید سطح قیمتی باید تا حداقل ۳۸٪ روند قبلی را اصلاح کند. در صورت کمتر بودن این مقدار، نقطه ماژور نخواهد بود و به جای آن پیوت مینور است. میتوانید از ابزارهای فیبوناچی برای تشخیص این اصلاح استفاده کنید.

- در روش دوم، نیاز به توجه به تغییر فازهای اندیکاتور مک دی است. برای شناسایی پیوت ماژور، ابتدا باید یک فاز مثبت و سپس یک فاز منفی در اندیکاتور مک دی انتخاب کنید. سپس، باید پایینترین یا بالاترین سطح قیمت را تعیین کرده و آن را به عنوان پیوت ماژور در نظر بگیرید.

این دو روش ساده و موثر برای شناسایی نقاط مینور و ماژور است و استفاده از هر دو روش به صورت همزمان برای تشخیص دقیقتر نقاط اصلی توصیه میشود.

استراتژی های معاملاتی با استفاده از نقاط پیوت Pivot Points

هنگامی که قیمت از طریق یک نقطه پیوت افزایش می یابد، این نشان دهنده یک روند صعودی است، در حالی که یک روند نزولی زمانی نشان داده می شود که قیمت از طریق یک نقطه پیوت سقوط کند.

به گفته کارگزار آواترید، خطوط روند می توانند نقاط ورود و خروج معامله را در اختیار معامله گران قرار دهند. البته می افزاید که "نقاط پیوت بسیار دقیق و مرتبط هستند زیرا از عملکرد قیمت دوره قبلی برای پیش بینی رفتار احتمالی قیمت فعلی استفاده می کنند."

اما سیستم به طور کامل قابل اعتماد نیست. در برخی مواقع، حرکات نشانگرهای عالی از روندهای کلی خواهند بود. اما در مواقع دیگر، ممکن است هیچ تطابق یا تطابق کمی وجود داشته باشد.

همیشه باید هنگام معامله در پیوت پوینتها از استاپ لاس استفاده کنید. مکان مناسب برای استاپ شما یک قله یا دره است که قبل از شکست قرار دارد. به این ترتیب معاملهی شما همیشه در برابر حرکتهای غیرمنتظره قیمت ایمن خواهد بود. شما باید معاملهی شکست پیوت پوینت خود را حداقل تا زمانی که عملکرد قیمت به سطح پیوت بعدی میرسد، نگه دارید.

استراتژی نقاط پیوت با کندل استیک

نقاط پیوت را می توان با هر نوع نموداری مورد استفاده قرار داد، اما زمانی که برای نمودارهای کندل استیک اعمال می شود، بیشترین کاربرد را دارند. اینها جزو محبوب ترین نمودارهایی هستند که توسط معامله گران روزانه برای شناسایی الگوها استفاده می شوند.

قیمت بالاتر از نقطه پیوت مرکزی حرکت کرده است، اما پس از آن کاهش یافته و در زیر آن بسته شده است، که نشان می دهد یک حرکت نزولی بیشتر محتمل است.

در مثالی دیگر، قیمت این جفت ارز USD/CAD با تایم فریم ساعتی، از نزدیک به پیوت روزانه جهش کرده است، که نشان می دهد می تواند بالاتر رفته و نقطه مقاومت R1 را به چالش بکشد.

استراتژی نقاط پیوت خطوط حمایت و مقاومت

استفاده از نقاط محوری S1، S2، R1 و R2 می تواند به معامله گر کمک کند تا ورودی ها را به طور موثرتری اندازه گیری کند. به جای تعقیب یک رالی یا دنبال کردن یک بازار نزولی، «افت سطح حمایت در S1 و سپس صعود به R1 روشی مؤثرتر برای معامله نسبت به تلاش برای خرید زمانی که قیمت به R1 رسیده است، ارائه میکند».

پیدا کردن روند و همراهی با آن همیشه منطقی است، بنابراین در یک روند صعودی گسترده تر، معامله گر منتظر عقب نشینی به سمت S1 یا S2 خواهد بود، و در روندهای نزولی، آنها قصد دارند با کاهش به سمت R1 یا R2 بفروشند.

استراتژی پرش Bounce در نقاط پیوت

این استراتژی به معامله گر زمان خرید و فروش را هدایت می کند. خیلی ساده است. نقاط محوری به عنوان مناطق حمایتی و مقاومتی عمل می کنند که جفت ارز از آن جهش می کند، یعنی روندی بالاتر یا پایین تر دارد. آنها منطقه ای را در بازار نشان خواهند داد که در آن احساسات حاکم بر بازار تغییر جهت خواهد داد. بنابراین، هنگامی که قیمت در حال حرکت بالاتر است، ممکن است سطحی از مقاومت را پیدا کند که از آن قیمت ها نمی توانند بالاتر حرکت کنند، اما احتمالاً پایین تر حرکت می کنند. در همین حال، زمانی که قیمتها در حال کاهش هستند، در سطح مشخصی حمایت میشوند که قیمتها نمیتوانند از آن پایینتر حرکت کنند و بالاتر بپرند.

استراتژی شکست در نقاط پیوت

در این استراتژی، زمانی که قیمت از سطح نقطه محوری عبور می کند، یک معامله گر با استفاده از دستور stop-limit ، موقعیتی را باز می کند. اگر شکست نزولی است، پس باید یک معامله کوتاه را آغاز کنید. اگر شکست صعودی باشد، معامله باید طولانی باشد.

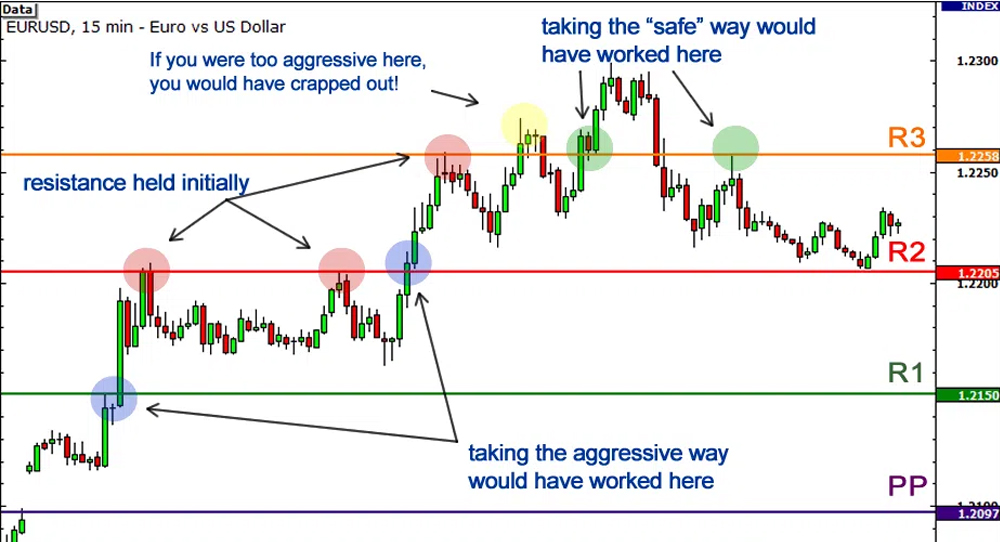

ما دقیقاً نحوه عملکرد یک استراتژی شکست Breakout را با استفاده از نمودار زیر نشان می دهیم.

نمودار نشان می دهد که جفت ارز EUR/USD در یک روز معاملاتی یک رالی قوی داشته است. قبل از توقف در R1، اولین سطح مقاومت، با فاصله گرفتن بالاتر از نقطه محوری باز شد. با این حال، سپس R1 را شکست و بیش از 50 پیپ صعود کرد. یک معامله گر تهاجمی می توانست حرکت اولیه را گرفته باشد و بسیار خوشحال شود.

در همین حال، یک معامله گر محتاط منتظر تست مجدد می ماند و از اینکه قیمت پس از شکستن R1 دوباره تست نمی شد، ناامید می شد. آنها به خصوص ناامید می شدند که همان اتفاق دوباره در R2 رخ داد.

با این حال، معامله گر تهاجمی می توانست بعداً گرفتار شود، زیرا قیمت نتوانست شکست اولیه را حفظ کند. اگر استاپ لاس معامله گر تهاجمی خیلی کم بود، آنها متوقف می شدند.

در آخر

برای سرمایه گذاری موفق را در بازار بورس و سرمایه تجربه کنید باید روند بازار را به درستی تشخیص دهید. پیوت ابزار ارزشمندی برای شناسایی روند فعلی بازار است. پیوت تغییرات قیمت و در نتیجه تغییر مسیر بازار از صعودی به نزولی و از نزولی به صعودی را نشان می دهد. اگر قیمت در مسیر صعودی از سطح پیوت عبور کند، روند بازار صعودی یا گاوی است. اما اگر قیمت از سطح پیوت کاهش پیدا کند، روند بازار نزولی و خرسی خواهد بود. به همین دلیل بسیاری از سرمایه گذاران برای تعیین بهترین زمان برای ورود و خروج از بازار از این اندیکتور استفاده می کنند.